Trouver des sujets pour un mémoire en fiscalité peut s’avérer difficile pour tout étudiant en droit fiscal. Ce guide vous présente des exemples de sujets de mémoire concrets et des conseils pour structurer votre recherche. Si vous souhaitez aller plus loin, découvrez aussi notre section aide à la rédaction de mémoire, conçue pour vous accompagner pas à pas dans la réussite de votre projet universitaire.

🔎 Qu’est-ce qu’un mémoire en fiscalité ?

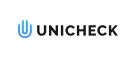

Le mémoire en fiscalité est un travail de recherche approfondi réalisé par les étudiants des facultés de droit public, d’économie ou de gestion, généralement en fin de Master. Il vise à analyser un enjeu précis du droit fiscal comme l’optimisation fiscale, la justice fiscale ou la fiscalité internationale à travers une approche théorique et pratique. Ce projet démontre la capacité de l’étudiant à mobiliser ses connaissances juridiques, à argumenter de manière rigoureuse et à proposer une réflexion critique sur les politiques fiscales contemporaines.

📝 Exemples, idées et problématiques de mémoire en droit fiscal

La recherche d’un sujet de mémoire en droit fiscal est complexe face à l’ampleur des domaines, qu’il s’agisse de la fiscalité patrimoniale, des entreprises ou des transactions internationales. Pour vous aider à formuler une problématique claire et à bâtir un plan solide, voici une sélection de 30 idées de sujets de mémoire accompagnées de leur angle d’analyse. Ces exemples peuvent également inspirer la rédaction d’un mémoire sur le CCA, des sujets de mémoire d’expertise comptable, ou encore un exemple de mémoire en droit des affaires, selon votre spécialisation.

1. La fiscalité du patrimoine : enjeux et réformes

Problématique : Comment les réformes récentes de la fiscalité du patrimoine influencent-elles la redistribution et l’investissement en France ?

2. L’imposition des revenus du capital

Problématique : Le prélèvement forfaitaire unique (PFU) permet-il réellement de simplifier la fiscalité du capital tout en garantissant l’équité fiscale ?

3. La fiscalité internationale et évasion fiscale

Problématique : Les dispositifs anti-abus de l’OCDE (BEPS) sont-ils efficaces pour lutter contre l’érosion de la base fiscale des multinationales ?

4. L’optimisation fiscale des entreprises

Problématique : Où se situe la frontière entre optimisation légale et abus de droit fiscal dans la gestion des grandes entreprises ?

5. La fiscalité écologique

Problématique : La fiscalité verte constitue-t-elle un outil réellement incitatif ou simplement budgétaire ?

6. La TVA et le commerce électronique

Problématique : Le cadre actuel de la TVA est-il adapté aux défis du e-commerce transfrontalier ?

7. Le contrôle fiscal et les droits du contribuable

Problématique : Comment concilier efficacité du contrôle fiscal et respect des garanties procédurales des contribuables ?

8. La fiscalité des professions libérales

Problématique : Les régimes fiscaux des professions libérales assurent-ils une équité par rapport aux salariés et entrepreneurs individuels ?

9. L’abus de droit en matière fiscale et la sécurité juridique des contribuables

Problématique : Dans quelle mesure l’article L64 du LPF protège-t-il l’État sans compromettre la sécurité juridique des entreprises ?

10. La fiscalité locale et financement des collectivités

Problématique : Les réformes récentes de la taxe d’habitation menacent-elles l’autonomie fiscale des collectivités locales ?

11. La fiscalité des successions et égalité devant l’impôt

Problématique : La fiscalité successorale en France garantit-elle une véritable égalité entre héritiers ?

12. La fiscalité et la comptabilité : articulation et enjeux

Problématique : Comment la cohérence entre normes comptables et règles fiscales impacte-t-elle la sincérité des comptes d’entreprise ?

13. Le rôle de la doctrine administrative en droit fiscal

Problématique : La doctrine administrative constitue-t-elle une source fiable de droit fiscal ou un simple outil d’interprétation ?

14. L’impôt sur les sociétés à l’ère numérique

Problématique : Comment adapter la fiscalité des entreprises aux modèles économiques fondés sur le numérique ?

15. La fraude fiscale et ses sanctions pénales

Problématique : Le renforcement des sanctions pénales fiscales est-il un moyen efficace de dissuasion ou un outil politique ?

16. Les conventions fiscales internationales

Problématique : Ces conventions permettent-elles d’éviter efficacement la double imposition ou favorisent-elles des stratégies d’évitement fiscal ?

17. La fiscalité et le droit constitutionnel

Problématique : Le principe d’égalité devant l’impôt est-il suffisamment garanti par le contrôle constitutionnel ?

18. Les niches fiscales : efficacité et équité

Problématique : Les dispositifs fiscaux dérogatoires remplissent-ils réellement leur objectif économique ou créent-ils des inégalités ?

19. La fiscalité des crypto-actifs

Problématique : Le cadre fiscal français est-il adapté à la taxation des revenus issus des crypto-monnaies ?

20. L’impact des conventions BEPS sur les entreprises multinationales

Problématique : Comment les actions du plan BEPS modifient-elles les stratégies fiscales des grands groupes internationaux ?

21. La fiscalité immobilière

Problématique : Les dispositifs fiscaux d’investissement locatif (Pinel, Denormandie, etc.) atteignent-ils leurs objectifs économiques ?

22. La fiscalité et la stratégie d’entreprise

Problématique : Comment la planification fiscale peut-elle devenir un levier de performance pour l’entreprise ?

23. La fiscalité des PME

Problématique : Les régimes fiscaux simplifiés favorisent-ils réellement la compétitivité des petites entreprises ?

24. La fiscalité et la gouvernance

Problématique : Quelle est l’influence des choix fiscaux sur la gouvernance et la stratégie juridique d’une entreprise ?

25. L’interprétation des textes fiscaux par le juge administratif

Problématique : Quelle marge de manœuvre le juge administratif détient-il dans l’interprétation du droit fiscal ?

26. L’harmonisation fiscale européenne

Problématique : L’Union européenne peut-elle concilier souveraineté fiscale nationale et intégration économique ?

27. La fiscalité bancaire et la stabilité financière

Problématique : La fiscalité des établissements bancaires contribue-t-elle à la prévention des crises financières ?

28. L’optimisation fiscale des groupes familiaux

Problématique : Les montages juridiques des groupes familiaux respectent-ils le cadre légal de l’optimisation fiscale ?

29. L’évolution du contrôle fiscal numérique

Problématique : Les nouvelles technologies renforcent-elles l’efficacité du contrôle fiscal ou menacent-elles la vie privée des contribuables ?

30. La place du juge fiscal dans la protection du contribuable

Problématique : Le juge fiscal joue-t-il un rôle effectif dans la garantie des droits des contribuables face à l’administration ?

✍🏻 Comment rédiger un bon mémoire en droit fiscal ?

Retenir un sujet pertinent pour un mémoire en fiscalité requiert à la fois de la méthode, de la réflexion et une bonne connaissance de la matière. Que vous soyez en phase de recherche de thème ou déjà engagé dans la rédaction de mémoire, notre équipe d’experts est là pour vous guider. Nous vous accompagnons à chaque étape : du choix du sujet à la structuration et la rédaction complète, afin de garantir un travail rigoureux et valorisant.

❓ FAQ

Vous trouverez ici les réponses !

Jean Dupuis

Jean Dupuis